अध्याय 05 सरकारी बजट एवं अर्थव्यवस्था

प्रथम अध्याय में हमने सरकार का परिचय राज्य के रूप में करवाया था। हमने कहा था कि निजी क्षेत्र के अतिरिक्त, सरकार होती है जो एक महत्वपूर्ण भूमिका निभाती है। एक अर्थव्यवस्था, जिसमें निजी क्षेत्र तथा सरकारी क्षेत्र दोनों हो, भिश्रित अर्थव्यवस्था कहलाती है। ऐसे बहुत से तरीके हैं जिनसे सरकार जीवन के आर्थिक पहलू को प्रभावित करती है। इस अध्याय में, हम केवल उन कार्यों की व्याख्या करेंगे जो सरकारी बजट के माध्यम से किए जाते हैं।

यह अध्याय इस प्रकार है। खंड 5.1 में हम सरकारी बजट के अवयवों को प्रस्तुत करेंगे ताकि सरकारी आगम के स्रोतों तथा सरकारी व्यय की विधियों को समझाया जा सके। खंड 5.2 में, हम संतुलित, अधिक्य तथा घाटे के बजट की व्याख्या करेंगे ताकि व्यय तथा कुल आगम में अंतर को स्पष्ट किया जा सके। हम यहाँ विशेष रूप से बजट के घाटों के प्रकार, उनके निहितार्थ तथा इन्हें नियंत्रित रखने के उपायों की व्याख्या करेंगे। बॉक्स 5.1 राजकोषीय नीति तथा गुणक की सरल व्याख्या करता है। सरकार द्वारा निभाई गई भूमिका का इसके घाटों के लिए भी निहितार्थ हैं जो आगे सरकारी ऋण को प्रभावित करते हैं। यह अध्याय सार्वजनिक ऋण के विश्लेषण के साथ समाप्त होता है।

5.1 सरकारी बजट-अर्थ तथा इसके अवयव

संविधान की धारा 112 के अनुसार, हर वित्तीय वर्ष (1अप्रैल से 31 मार्च तक) के लिए, अनुमानित प्राप्तियों तथा खर्चों का ब्यौरा संसद में पेश करना सरकार की संवैधानिक कर्त्तव्य है। यह ‘वार्षिक वित्तीय ब्यौरा" सरकार का मुख्य बजट संबंधी घोषणा पत्र होता है। हालाँकि बजट घोषणा पत्र का संबंध, एक ही वित्तीय वर्ष के लिए होता है, लेकिन इसका प्रभाव आने वाले काफी सालों तक रहता है।

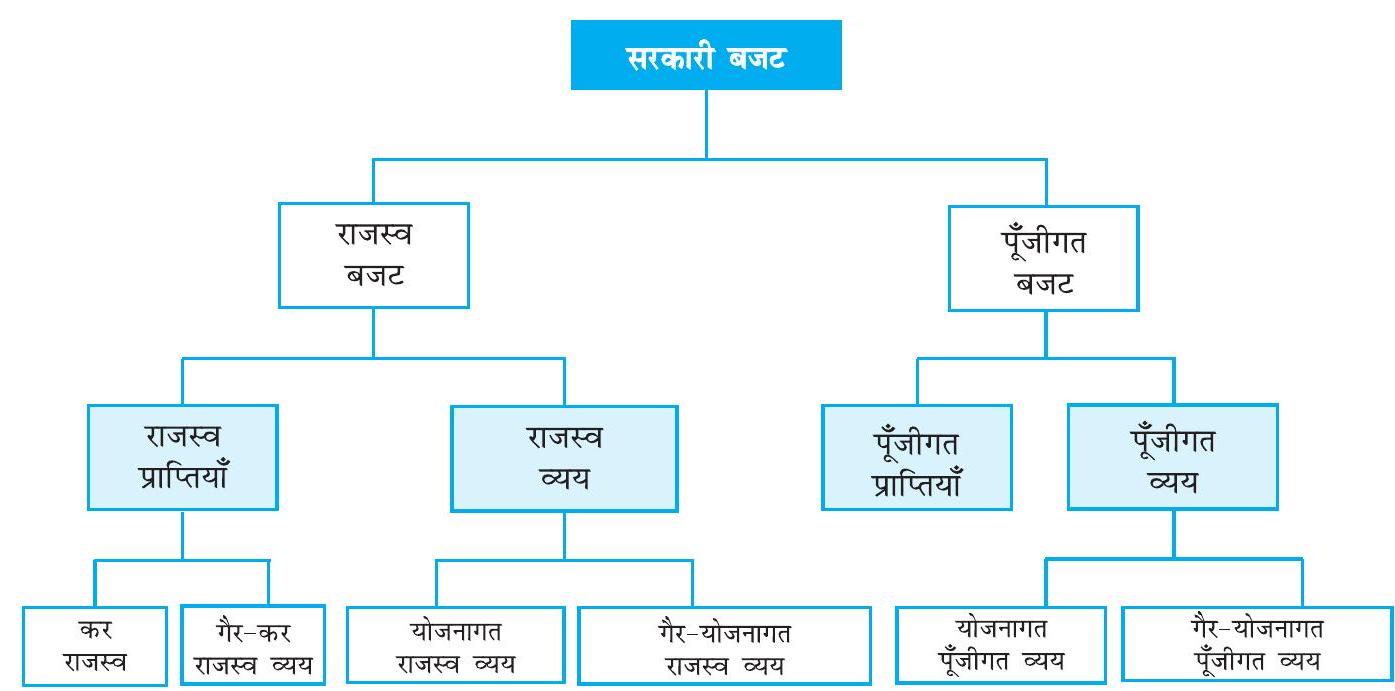

अत: दो तरह के खाते वित्तीय वर्ष से संबंधित हैं उन्हें केवल राजस्व खाते में शामिल किया गया (जिसे राजस्व बजट भी कहते है तथा जिनका संबंध सरकार की संपत्ति तथा देनदारियों से होता है, पूँजीगत बजट भी कहा जाता है।) इन खातों को समझने के लिए, पहले सरकारी बजट के उद्देश्यों को समझना महत्वपूर्ण है।

5.1.1 सरकारी बजट के उद्देश्य

सरकार जन-कल्याण बढ़ाने में बहुत महत्वपूर्ण भूमिका निभाती है। इसके लिए, सरकार अर्थव्यवस्था में अनेक प्रकार से हस्तक्षेप करती है।

सरकारी बजट का आबंटन कार्य

सरकार निश्चित वस्तुओं तथा सेवाओं को उपलब्ध करवाती है, जिन्हें बाजार-तंत्र के द्वारा उपलब्ध नहीं करवाया जा सकता अर्थात् उपभोक्ताओं तथा उत्पादकों में विनिमय के द्वारा उपलब्ध नहीं करवाया जा सकता। इस प्रकार की वस्तुओं के उदाहरण हैं-राष्ट्रीय सुरक्षा, सड़कें तथा सरकारी प्रशासन, जिन्हें सार्वजनिक वस्तुएँ कहा जाता है।

यह समझने के लिए, कि सार्वजनिक वस्तुओं की पूर्ति सरकार को क्यों करनी पड़ती है, हमें निजी वस्तुओं जैसे कपड़े, कार, खाद्य सामग्री तथा सार्वजनिक वस्तुओं में अंतर समझना होगा। इनमें दो मुख्य अंतर हैं। पहला तो यह, कि सार्वजनिक वस्तुएँ सभी के लिए उपलब्ध हैं तथा इनके लाभ किसी एक विशेष उपभोक्ता तक ही सीमित नहीं हैं। उदाहरण के लिए, यदि एक व्यक्ति चॉकलेट खाता है या कमीज पहनता है, तो ये वस्तुएँ अन्य व्यक्तियों के लिए उपलब्ध नहीं रहेंगी। यह कहा जा सकता है कि इस व्यक्ति के उपभोग तथा अन्य व्यक्तियों के उपयोग में प्रतिद्वंदी संबंध है। लेकिन यदि हम सार्वजनिक पार्क या वायु प्रदूषण नियंत्रित करने के उपायों की बात करें, तो इनके लाभ सभी के लिये उपलब्ध होंगे। एक व्यक्ति द्वारा एक वस्तु का उपभोग दूसरों के लिए उसके उपयोग की उपलब्धता को कम नहीं करेगा। अतः एक साथ कई लोग इनका लाभ उठा सकते हैं, अर्थात् यहाँ कई लोगों का उपभोग प्रतिद्वंदात्मक नहीं होगा।

दूसरे, निजी वस्तुओं के सन्दर्भ में, जो व्यक्ति वस्तुओं के लिए भुगतान नहीं करता, उसे इनका लाभ उठाने से वंचित किया जा सकता है। यदि आप टिकट न खरीदें, तो आपको सिनेमा घर में फिल्म देखने की अनुमति नहीं मिलेगी। लेकिन सार्वजनिक वस्तुओं के सन्दर्भ में, किसी को भी वस्तु का लाभ उठाने से वंचित करने का कोई साध्य (कारगर) तरीका नहीं है। इसीलिए सार्वजनिक वस्तुओं को गैर-अपवर्जनीय कहा जाता है। यदि कुछ उपभोक्ता भुगतान नहीं भी करते हैं तो भी सार्वजनिक वस्तुओं के लिए शुल्क एकत्रित करना कठिन ही नहीं, अपितु बहुत बार असंभव हो जाता है। इन भुगतान दिए बिना उपयोग करने वालों को मुफ्तखोर कहा जाता है। उपभोक्ता ऐच्छिक रूप से उन चीजों के लिए भुगतान नहीं करेंगे, जिन्हें वे मुफ्त में प्राप्त कर सकते हैं या जिनके लिए मालिकाना अधिकार अनन्य (स्पष्ट) नहों है। उत्पादक तथा उपभोक्ता के बीच भुगतान प्रक्रिया के द्वारा स्थापित होने वाली कड़ी टूट जाती है। ऐसे में, इस प्रकार की वस्तुओं को उपलब्ध करवाने के लिए सरकार का आगे आना जरूरी है।

सार्वजनिक प्रावधान तथा सार्वजनिक उत्पादन में अन्तर होता है। वस्तुओं की सार्वजनिक क्षेत्र द्वारा अभिप्राय है कि इनका वित्तपोषण बजट के द्वारा होता है तथा बिना कोई प्रत्यक्ष भुगतान किए इनका उपयोग किया जा सकता है। सार्वजनिक वस्तुओं का उत्पादन निजी क्षेत्र के द्वारा या सरकार के द्वारा किया जा सकता है। जब वस्तुओं का उत्पादन सीधे सरकार द्वारा किया जाता है, तो इसे सार्वजनिक उत्पादन कहा जाता है। सरकार द्वारा सार्वजनिक वस्तुओं की आपूर्ति को आबंटन कार्य कहा जाता है।

सरकारी बजट का पुनः आबंटन कार्य

अध्याय दो से हमें पता है कि देश की कुल राष्ट्रीय आय का प्रवाह या तो निजी क्षेत्र की ओर होता है, अर्थात् फर्मों तथा घरेलू क्षेत्र की ओर (जिसे निजी आय कहा जाता है) या सरकार की ओर (जिसे सार्वजनिक आय कहा जाता है)। निजी आय में से जो भाग अंततः घरेलू क्षेत्र तक पहुँचता है, उसे वैयक्तिक आय कहा जाता है, तथा उसमें से जिस भाग को खर्च किया जा सकता है, वह भाग प्रयोज्य आय कहलाता है। सरकारी क्षेत्र हस्तांतरण भुगतान के द्वारा तथा कर एकत्रीकरण के द्वारा घरेलू क्षेत्र की प्रयोज्य आय को प्रभावित कर सकता है। इस प्रकार, सरकार आय के वितरण को परिवर्तित कर सकती है तथा समाज को आय-वितरण की एक ऐसी स्थिति में पहुँचा सकती है जिसे न्याय-संगत माना जाए। यह वितरण कार्य है।

सरकारी बजट का स्थिरीकरण कार्य

सरकार को आय तथा रोजगार में उतार-चढ़ाव को भी कम करना होता है। अर्थव्यवस्था में, रोजगार का तथा कीमतों का स्तर कुल माँग पर निर्भर करता है तथा कुल माँग, सरकार के अतिरिक्त निजी क्षेत्र के लाखों-करोड़ों कारकों के व्यक्तिगत निर्णयों पर भी निर्भर करती है। ये निर्णय भी कई कारकों, जैसे आय तथा साख की उपलब्धता पर निर्भर करते हैं। किसी भी समय में ऐसा हो सकता है कि मांग का स्तर, श्रम तथा अर्थव्यवस्था के अन्य संसाधनों के पूर्ण उपयोग के लिए अपर्याप्त हो। अब क्योंकि मजदूरी की दर तथा कीमतें एक स्तर के बाद ओर नीचे नहीं गिरती, रोजगार स्वतः अपने पूर्वकालिक स्तर पर नहीं पहुँचता। सरकार को समग्र माँग का स्तर बढ़ाने के लिए अर्थव्यवस्था में हस्तक्षेप करना पड़ता है।

दूसरी ओर, कई बार ऐसा भी हो सकता है कि अधिक रोजगार की स्थिति में माँग उपलब्ध उत्पादन से अधिक हो जाए; जिससे मुद्रा-स्फीति की संभावना हो सकती है। ऐसी स्थिति में, माँग को कम करने के लिए प्रतिबंधात्मक उपायों की आवश्यकता हो सकती है।

सरकार का हस्तक्षेप, चाहे वह माँग का विस्तार करने के लिए हो अथवा इसे कम करने के लिए, स्थिरीकरण कार्य कहलाता है।

5.1.2 प्राप्तियों का वर्गीकरण

राजस्व प्राप्तियाँ: राजस्व प्राप्तियाँ वे प्राप्तियाँ हैं जिनका दावा सरकार से नहीं किया जा सकता। अतः इन्हें गैर-प्रतिदेय कहा जाता है। इन्हें कर तथा गैर-कर राजस्व में विभाजित किया जाता है। कर-राजस्व, जो कि राजस्व प्राप्तियों का एक महत्वपूर्ण भाग है, को काफी समय से प्रत्यक्ष करों (वैयक्तिक आय कर तथा फर्मों के लिए निगम कर) तथा अप्रत्यक्ष कर, जैसे उत्पादन कर (देश में उत्पादित वस्तुओं पर लगाए गए कर), सीमाशुल्क (आयातित तथा निर्यातित वस्तुओं पर लगाए गए कर) तथा सेवा कर।

अन्य प्रत्यक्ष करों, जैसे सम्पत्ति कर, उपहार कर तथा संपत्ति शुल्क (अब समाप्त) से कभी भी बहुत राजस्व का संग्रह नहीं हुआ है, तथा इसीलिए इन्हे ‘कागजी कर’ भी कहा जाता है।

पुनर्वितरण के उद्देश्य की प्राप्ति आय पर प्रगतिशील करारोपण के माध्यम से किया जाता है। इसके अंतर्गत जैसे-जैसे आय बढ़ती है, वैसे-वैसे कर की दर ऊँची होती जाती है। फर्मों पर आनुपातिक आधार पर कर लगाए जाते हैं। कर की दर लाभयुक्त आय का एक विशेष अनुपात होती है। जीवन के लिए अनिवार्य वस्तुओं को उत्पाद कर से मुक्त रखा जाता है अथवा उन पर कर की दर निम्न होती है। सुख और अर्ध-विलासिता की वस्तुओं पर सामान्य दर से कर लगाया जाता है, जबकि पूर्ण-विलासिता संबंधी वस्तुओं, तंबाकू और पेट्रोलियम उत्पादों पर कर की दर काफी ऊँची होती है।

केंद्र सरकार के गैर-कर राजस्व में मुख्य रूप से, केंद्र सरकार द्वारा जारी ऋण सक ब्याज प्राप्तियाँ, सरकार के निवेश से प्राप्त लाभांश और लाभ तथा सरकार द्वारा प्रदान की गयी सेवाओं

रेखाचित्र 1: सरकारी बजट के घटक

से प्राप्त शुल्क और अन्य प्राप्तियाँ आदि शामिल हैं। इसके अंतर्गत विदेशों और अंतर्राष्ट्रीय संगठनों द्वारा प्रदान किये जाने वाले नकद सहायता अनुदान भी शामिल किए जाते हैं।

राजस्व प्राप्ति के आकलन में वित्त विधेयक में किये गए कर प्रस्ताव के प्रभावों पर विचार किया जाता है।

पूँजीगत प्राप्तियाँ: सरकार को ऋणों के रूप में भी धनराशि मिलती है या संपत्ति को बेचने से भी। जिन संस्थाओं से ऋण लिया गया है, उन्हें इसकी अदायगी भी करनी होती है। अतः ॠणों से देयता पैदा होती है। इसी प्रकार सरकारी संपत्ति की बिक्री (जैसे सार्वजनिक क्षेत्र के उपक्रमों द्वारा अपने शेयरों (अंशों) की बिक्री, जिसे सार्वजनिक क्षेत्र के उपक्रमों का विनिवेश भी कहते हैं) से सरकार की वित्तीय संपत्तियों की मात्रा कम हो जाती है। सरकार की ऐसी सभी प्राप्तियाँ, जिनसे देयता पैदा हो या वित्तीय संपत्तियों कम हों, पूंजीगत प्राप्तियाँ कहलाती हैं। जब सरकार नये ऋण लेती है तो इस का अर्थ यह है कि इस ऋण को लौटाया जायेगा और इन पर बयान दिया जायेगा। इसी भांति जब सरकार किसी आस्ति को बेचती है तो इस का अर्थ है कि भविष्य से इससे आय समाप्त हो जायेगी। इस प्रकार, ये प्राप्तियाँ ऋण-उत्पादक या गैर-ऋण उत्पादक हो सकती हैं।

5.1.3 पूँजीगत लेखा

राजस्व व्ययः राजस्व व्यय केन्द्र सरकार का भौतिक या वित्तीय परिसंपत्तियों के सृजन के अतिरिक्त अन्य उद्देश्यों के लिए किया गया व्यय है। राजस्व व्यय का संबंध सरकारी विभागों के सामान्य कार्यों तथा विविध सेवाओं, सरकार द्वारा उपगत ॠण ब्याज अदायगी, राज्य सरकारों और अन्य दलों को प्रदत्त अनुदानों (यद्यपि कुछ अनुदानों से परिसंपत्तियों का सृजन भी हो सकता है) आदि पर किये गए व्यय से होता है।

बजटीय दस्तावेज में कुल राजस्व व्यय को योजनागत और गैर-योजनागत व्यय मदों में बाँटा जाता है। योजनागत राजस्वगत व्यय का संबंध केंद्रीय योजनाओं (पंचवर्षीय योजनाओं) और राज्यों तथा संघ-शासित प्रदेशों की योजना के लिए केंद्रीय सहायता से है। गैर-योजनागत व्यय राजस्व व्यय का अपेक्षाकृत अधिक महत्वपूर्ण घटक है, जिसमें सरकार द्वारा प्रदत्त सामान्य, आर्थिक और सामाजिक सेवाओं पर व्यापक व्यय शामिल होते हैं। गैर-योजनागत व्यय के प्रमुख मदों में ब्याज अदायगी, प्रतिरक्षा सेवाएँ, उपदान, वेतन और पेंशन आते हैं।

बाज़ार ऋणों, बाह्य ऋणों और विविध आरक्षित निधियों पर ब्याज अदायगी गैर-योजनागत राजस्व व्यय का एक सबसे बड़ा घटक होता है। प्रतिरक्षा व्यय गैर-योजनागत व्यय का दूसरा सबसे बड़ा घटक है और इस अर्थ में यह प्रतिबद्ध व्यय है कि राष्ट्रीय सुरक्षा से संबंधित इस मद में अधिक कटौती का क्षेत्र अत्यल्प है। उपदान एक महत्त्वपूर्ण नीतिगत उपकरण है, जिसका उद्देश्य कल्याण में वृद्धि करना है। सार्वजनिक वस्तुओं और शिक्षा तथा स्वास्थ्य जैसी सेवाओं का अल्पमूल्यन के माध्यम से अव्यक्त उपदान प्रदान करने के अतिरिक्त सरकार निर्यात, ऋण पर ब्याज, खााद्य पदार्थ और उर्रकों जैसे मदों पर व्यक्त रूप से भी उपदान प्रदान करती है। सकल घरेलू उत्पाद के प्रतिशत के रूप में उपदानों की मात्रा 2014-15 में 2.02 प्रतिशत से बढ़कर 2015-16 में 1.7 प्रतिशत हो गयी।

पूँजीगत व्ययः ये सरकार के वे व्यय हैं जिसके परिणामस्वरूप भौतिक या वित्तीय परिसंपत्तियों का सृजन या वित्तीय दायित्वों में कमी होती है। पूँजीगत व्यय के अंतर्गत भूमि अधिग्रहण, भवन निर्माण, मशीनरी, उपकरण, शेयरों में निवेश और केंद्र सरकार के द्वारा राज्य सरकारों एवं संघ-शासित प्रदेशों, सार्वजनिक उपक्रमों तथा अन्य पक्षों को प्रदान किये गए ऋण और अग्रिम संबंधी व्ययों को शामिल किया जाता है। पूँजीगत व्यय को भी बजट दस्तावेज में योजना और गैर-योजनागत व्यय के रूप में वर्गीकृत किया जाता है। इसे तालिका 5.1 में क्रम संख्या 6 में दिखाया गया है। वित्त व्यय के अंतर्गत योजना एवं गैर-योजना में अंतर स्थापित किया गया है। इस वर्गीकरण के अनुसार, योजनागत पूँजीगत व्यय का संबंध राजस्व-व्यय के समान, केंद्रीय योजना और राज्य तथा संघ-शासित प्रदेशों की योजनाओं के लिए केंद्रीय सहायता से होता है। गैर-योजनागत पूँजीगत व्यय में सरकार द्वारा प्रदत्त विविध सामान्य, सामाजिक और आर्थिक सेवाओं पर व्यय शामिल होते हैं।

बजट प्राप्तियों और व्ययों का एक विवरण मात्र नहीं है। स्वतंत्रता प्राप्ति के समय से ही पंचवर्षीय योजनाओं की शुरुआत के कारण बजट एक महत्त्वपूर्ण राष्ट्रीय नीति का विवरण बन गया है। बजट के संबंध में तर्क दिया जाता है कि यह देश की अर्थव्यवस्था के स्वरूप का प्रतिबिंब है तथा इससे देश के आर्थिक जीवन का स्वरूप निर्धारित होता है। वित्तीय उत्तरदायित्व और बजट प्रबंधन अधिनियम, $2003$ के द्वारा बजट के साथ तीन नीतिगत विवरणों का होना अनिवार्य है। मध्यावधि वित्तीय नीति विवरण में विशिष्ट वित्तीय सूचकों के लिए तीन वर्षीय चल लक्ष्य रहता है, जो इस बात का परीक्षण करता है कि क्या धारणीय आधार पर राजस्व प्राप्तियों के माध्यम से राजस्व व्यय किया जा सकता है और बाज़ार ऋण-ग्रहण सहित पूँजीगत प्राप्तियों का उपयोग कितनी उत्पादकता के रूप में किया जा रहा है। राजकोषीय नीति संबंधी विवरण वर्तमान नीतियों का परीक्षण और महत्त्वपूर्ण वित्तीय उपायों में किसी प्रकार के विचलन के औचत्य का निर्धारण करते हुए|

वित्तीय क्षेत्र में सरकार के प्राथमिकताओं को तय करता है। समष्टि अर्थशास्त्रीय रूपरेखा संबंधी विवरण में सकल घरेलू उत्पाद वृद्धि दर, केंद्र सरकार के वित्तीय संतुलन और बाह्य संतुलन के संबंध में अर्थव्यवस्था के भविष्य का आकलन किया जाता है।

तालिका 5.1: केन्द्रीय सरकार की प्राप्तियाँ और व्यय 2020-21 ( बजट अनुमान )

| (सकल घरेलू उत्पाद के प्रतिशत के रूप में) |

||

|---|---|---|

| 1. | राजस्व प्राप्तियाँ $(\mathrm{a}+\mathrm{b})$ | 9.0 |

| (a) कर राजस्व (राज्यों के निवल अंश) | 7.3 | |

| (b) गैर-कर राजस्व | 1.7 | |

| 2. | राजस्व खर्च जिसका | 11.7 |

| (a) ब्याज अदायगियाँ | 3.1 | |

| (b) प्रमुख उपदान | 1.0 | |

| (c) रक्षा व्यय | 0.9 | |

| 3. | राजस्व घाटा $(2-1)$ | 2.7 |

| 4. | पूँजीगत प्राप्तियाँ $(a+b+c)$ जिसका | 4.5 |

| (a) ऋण वसूली | 0.1 | |

| (b) अन्यप्राप्तियाँ (मुख्यतः सार्वजनिक क्षेत्र की इकाई का विनिवेश) | 0.9 | |

| (c) ॠण ग्रहण एवं अन्य दायित्व | 3.5 | |

| 5. | पूँजीगत व्यय | 1.8 |

| 6. | गैर-ऋण प्राप्तियाँ [1 + 4(a) + 4(b)] | 10.0 |

| 7. | कुल व्यय $[2+5=7(\mathrm{a})+7(\mathrm{~b})]$ | 13.5 |

| (a) योजनागत व्यय | - | |

| (b) गैर-योजनागत व्यय | - | |

| 8. | राजकोषीय घाटा [7-1 - 4(a) - 4(b)] | 3.5 |

| 9. | प्राथमिक घाटा [8-2 = (a)] | 0.4 |

5.2 संतुलित, अधिशेष एवं घाटा बजट

सरकार जमा आय के बराबर राशि खर्च कर सकती है। इसे संतुलित बजट के रूप में जाना जाता है। अगर इससे ज्यादा खर्च करने की जरूरत पड़ती है, तो बजट को संतुलित रखने के लिये, करों के माध्यम से राशि प्राप्त करना पड़ेगा। जब कर से प्राप्त राशि आवश्यक आय से अधिक होती है, तो इसे बजट अधिशेष कहा जाता है। हालांकि मुख्यतः ऐसी भी स्थिति होती है जब व्यय राजस्व से अधिक हो। यह तब होता है जब सरकार घाटा वाली बजट को चलाती है।[^9]

5.2.1 सरकारी घाटे की माप

जब सरकार राजस्व प्राप्ति से अधिक व्यय करती है, तो इस स्थिति को बजटीय घाटा ${ }^{6}$ कहते हैं। इस घाटे की पूर्ति के लिए कई उपाय किए जाते हैं, जिनका किसी अर्थव्यवस्था पर अलग-अलग प्रभाव पड़ता है।

राजस्व घाटा: राजस्व घाटा सरकार की राजस्व प्राप्तियों के ऊपर राजस्व व्यय के अधिशेष को बताता है।

राजस्व घाटा $=$ राजस्व व्यय - राजस्व प्राप्तियाँ

तालिका 5.1 में क्रम संख्या 3 में यह दिखाया गया है कि वर्ष 2020-21 में राजस्व घाटा सकल घरेलू उत्पाद का 2.7 प्रतिशत था। राजस्व घाटे में केवल उन्हीं लेन-देनों को शामिल किया जाता है, जिनसे सरकार के वर्तमान आय और व्यय पर प्रभाव पड़ता है। जब सरकार को राजस्व घाटा प्राप्त होता है, तो इससे संकेत मिलता है कि सरकार निर्बचत कर रही है और अर्थव्यवस्था के अन्य क्षेत्रों की बचतों का उपयोग अपने उपभोग संबंधी व्यय के कुछ हिस्सो को पूरा करने के लिए कर रही है। इस स्थिति में, सरकार को न केवल अपने निवेश के लिए अपितु अपने उपभोग संबंधी आवश्यकताओं को पूरा करने के लिए भी ऋण-ग्रहण करना पड़ेगा। इससे ऋणों और ब्याज दायित्वों का निर्माण होगा और सरकार को अंततोगत्वा अपने व्यय में भी कटौती करने के लिए बाध्य होना पड़ेगा। चूँकि राजस्व व्यय का एक बड़ा भाग व्यय के लिए प्रतिबद्ध होता है, इसीलिए इसमें कटौती नहीं की जाएगी। बहुधा सरकार उत्पादक पूँजीगत व्यय अथवा कल्याण संबंधी व्यय में कटौती करती है। इसके परिणामस्वरूप विकास की गति धीमी होती है और कल्याण पर प्रतिकूल प्रभाव पड़ता है।

राजकोषीय घाटा: राजकोषीय घाटा सरकार के कुल व्यय और ऋण-ग्रहण को छोड़कर कुल प्राप्तियों का अंतर है।

सकल राजकोषीय घाटा = कुल व्यय - (राजस्व प्राप्तियाँ + गैर-ॠण से सृजित पूँजीगत प्राप्तियाँ)

गैर-ऋण से सृजित पूँजीगत प्राप्तियाँ ऐसी प्राप्तियाँ हैं, जो ऋण-ग्रहण के अंतर्गत नहीं आती हैं, इसीलिए इससे ऋण में वृद्धि नहीं होती है। इसके उदाहरण हैं-ऋणों की वसूली और सार्वजनिक उपक्रमों की बिक्री से प्राप्त राशि। तालिका 5.1 में हम देखते हैं कि गैर-ऋण से सृजित पूँजीगत प्राप्तियाँ सकल घरेलू उत्पाद के 10.0 प्रतिशत के बराबर है। यह कुल पूँजीगत प्राप्तियों में से उधार और अन्य दायित्वों को घटाकर $[1+4$ (a) + 4(b)] प्राप्त किया जाता है। इस प्रकार, राजकोषीय घाटा सकल घरेलू उत्पाद का 3.5 प्रतिशत प्रतीत होता है, जैसा कि ऊपर दिखाया गया है। राजकोषीय घाटे का वित्त पोषण ऋण-ग्रहण के द्वारा ही किया जायेगा। अतः इससे सभी स्रोतों से सरकार के ॠण-ग्रहण संबंधी आवश्यकताओं का पता चलता है। वित्तीय पक्ष से,

सकल राजकोषीय घाटा = निवल घरेलू ऋण-ग्रहण + भारतीय रिज़्व बैंक से ऋण-ग्रहण + विदेशों से ॠण-ग्रहण।

निवल घरेलू ऋण-ग्रहण के अंतर्गत ऋण उपकरणों (उदाहरणार्थ, विविध लघु बचत योजनाएँ) के माध्यम से सीधे जनता से प्राप्त ऋण और वैधानिक तरलता अनुपात (एस.एल.आर.) के माध्यम से अप्रत्यक्ष रूप से व्यावसायिक बैंकों से प्राप्त ॠण आते हैं। सकल राजकोषीय घाटा अर्थव्यवस्था के स्थायित्व और सार्वजनिक क्षेत्र की सुदृढ़ वित्तीय व्यवस्था के लिए एक निर्णायक चर है। इस प्रकार सकल राजकोषीय घाटा को मापा जा सकता है। जैसा कि ऊपर देखा गया है राजस्व घाटा राजकोषीय घाटा का एक भाग है (राजकोषीय घाटा = राजस्व घाटा + पूँजीगत व्यय - गैर-ऋण से सृजित पूँजीगत प्राप्तियाँ)। राजकोषीय घाटे में राजस्व घाटे का एक बड़ा अंश यह दर्शाता है कि उधार का एक बड़ा हिस्सा उपभोग व्यय के लिए उपयोग किया जाता है न कि निवेश के लिए।

प्राथमिक घाटा: ध्यातव्य है कि सरकार की ऋण-ग्रहण आवश्यकताओं में संचित ऋण पर दायित्व शामिल होते हैं। प्राथमिक घाटे के माप का लक्ष्य वर्तमान राजकोषीय असंतुलन पर प्रकाश डालना है। वर्तमान व्यय के राजस्व से अधिक होने के कारण होने वाले ऋण-ग्रहण के आकलन के लिए हम प्राथमिक घाटे की परिकलन करते हैं। सरल भाषा में यह वह शेष है, जो राजकोषीय घाटे में से ब्याज अदायगी को घटाने पर प्राप्त होता है।

सकल प्राथमिक घाटा = सकल राजकोषीय घाटा - निवल ब्याज दायित्व

निवल ब्याज दायित्वों में निवल घरेलू परिदाय पर सरकार द्वारा प्राप्त ब्याज प्राप्तियों से ब्याज अदायगी करने पर शेष राशि आती है।

बॉक्स 5.1 राजकोषीय नीति

कीन्ज़ की पुस्तक द जेनरल थ्योरी ऑफ इम्प्लॉयमेंट इंटरेस्ट एंड मनी में प्रतिपादित विचारों में मुख्य रूप से यह भी है कि सरकार की राजकोषीय नीति का प्रयोग निर्गत और रोजगार के स्तर को स्थिर करने के लिए किया जाना चाहिए। व्यय और करों में परिवर्तनों के माध्यम से सरकार निर्गत और आय में वृद्धि करने का प्रयास करती है, जिसका उद्देश्य अर्थव्यवस्था के उच्चावचन को स्थिर करना होता है। इस प्रक्रिया में राजकोषीय नीति से एक आधिक्य (जब कुल प्राप्तियाँ व्यय से अधिक होती हैं) अथवा एक संतुलित बजट (जब व्यय और प्राप्तियाँ बराबर हों) के बजाय एक घाटे के बजट का सृजन होता है। आय निर्धारण के पूर्व विश्लेषण में सरकारी क्षेत्र को शामिल करने से उत्पन्न प्रभावों का अध्ययन हम आगे करेंगे।

राजकोषीय नीति अपने तीन मूल उद्देश्यों को प्राप्त करने की कैसे कोशिश करती है?

सरकार दो विशिष्ट विधियों से प्रत्यक्ष रूप से संतुलित आय के स्तर पर प्रभाव डालती है: सरकार द्वारा क्रय की गयी वस्तुओं और सेवाओं (G) से समस्त माँग में वृद्धि होती है और करों तथा अंतरणों से आय $(\mathrm{Y})$ और प्रयोज्य आय (YD)-परिवार के उपभोग और बचत के लिए उपलब्ध आय (D)-का संबंध प्रभावित होता है।

सर्वप्रथम हम करों को लें। हम कल्पना करते हैं कि सरकार जो कर लगाती है, वह आय पर निर्भर नहीं करता है। इसे इकमुश्त कर कहते हैं, जो $\mathrm{T}$ के बराबर होता है। हम कल्पना करते हैं कि पूरे विश्लेषण में सरकार एक नियत मात्रा में अंतरण $\overline{T R}$ करती है। अब उपभोग फलन इस प्रकार है,

$C=\bar{C}+c Y D=\bar{C}+c(Y-T+\overline{T R})$ यहाँ $Y D=$ प्रयोज्य आय

हम जानते हैं कि करों से प्रयोज्य आय और उपभोग में कमी आती है। उदाहरण के लिए, यदि कोई व्यक्ति 1 लाख रुपये अर्जित करता है और उसे 10,000 रुपये कर अदा करना पड़ता है, तो उसकी प्रयोज्य आय और उस व्यक्ति की आय जो 90,000 रुपये अर्जित करता है किंतु कोई कर अदा नहीं करता है, के बराबर होगी। सरकार को शामिल करने पर समस्त माँग की परिवर्धित परिभाषा होगी:

$$ \begin{equation*} A D=\bar{C}+c(Y-T+\overline{T R})+I+G \tag{5.2} \end{equation*} $$

ग्राफीय रूप में, हम पाते हैं कि इकमुश्त कर से उपभोग अनुसूची समानांतर रूप से नीचे की ओर शिफ्ट होती है और इस कारण समस्त माँग वक्र में भी इसी तरह का शिफ्ट होता है। उत्पाद बाज़ार में आय निर्धारण की शर्ते $\mathrm{Y}=$ समस्त माँग होगी, जिसे इस प्रकार लिखा जा सकता है:

$$\begin{equation*}Y=\bar{C}+c(Y-T+\overline{T R})+I+G \tag{5.3}\end{equation*}$$

आय के संतुलन स्तर का हल प्राप्त करने पर हमें प्राप्त होगा,

$$ \begin{equation*} Y^{*}=\frac{1}{1-c}(\bar{C}-c T+c \overline{T R}+I+G) \tag{5.4} \end{equation*} $$

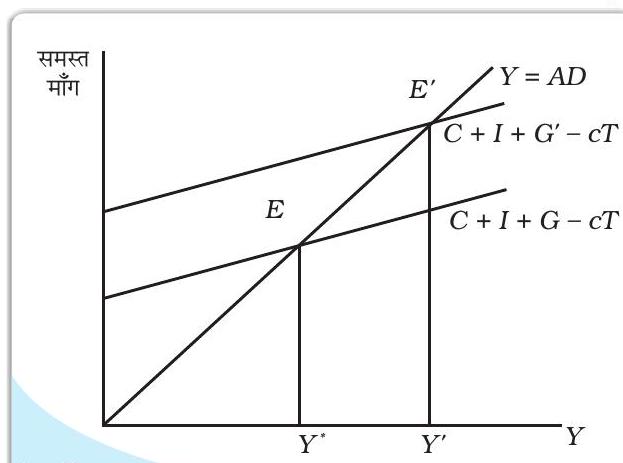

सरकारी व्यय में परिवर्तन

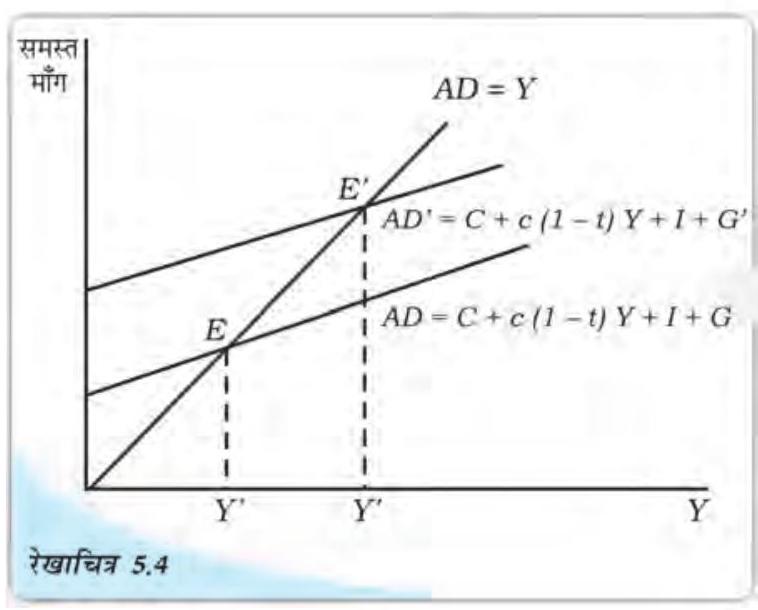

अब हम करों को स्थिर रखकर सरकारी खरीद $(G)$ में वृद्धि के प्रभावों पर विचार करें। जब $T$ अर्थात इकमुश्त कर से $G$ अर्थात सरकारी खरीद अधिक होती है, तो सरकार घाटे का वहन करती है। क्योंकि $G$ समस्त व्यय का घटक है। योजनाबद्ध समस्त व्यय में वृद्धि होगी। समस्त माँग अनुसूची में ऊपर की ओर $A D^{\prime}$ तक शिफ्ट होती है। निर्गत के प्रारंभिक स्तर पर माँग, पूर्ति से अधिक होती है और फर्म उत्पादन में विस्तार करती है। नया संतुलन $E^{\prime}$ पर स्थापित होता है। गुणक युक्ति (अध्याय 4 में वर्णित) कार्य करती है। सरकारी व्यय गुणक निम्नवत होता है:

रेखाचित्र 5.1 उच्चतर सरकारी व्यय का प्रभाव

मान लीजिये $G,(G+\Delta G)$ के नये स्तर

तक परिवर्तित हो जाता है और फर्ल स्वरूप $Y,\left(Y^{\prime \prime}+\Delta Y\right)$ के स्तर पर परिवर्तित हो जाता है। $G$ तथा $Y$ के नये स्तरों को समीकरण (5.4) में भी रखा जा सकता है। इसलिये $\left(Y^{\prime \prime}+\Delta Y\right)=$

$$ \begin{equation*} \frac{1}{1-c}(\bar{C}-c T+c \overline{T R}+I+G+\Delta G) \tag{5.4a} \end{equation*} $$

समीकरण (5.4) को समीकरण (5.4a) को घटाने से हमको

$$ \begin{equation*} \Delta Y=\frac{1}{1-c} \Delta G \tag{5.5} \end{equation*} $$

या

$$ \begin{equation*} \frac{\Delta Y}{\Delta G}=\frac{1}{1-c} \tag{5.6} \end{equation*} $$

रेखाचित्र 5.1 में सरकारी व्यय $G$ से बढ़कर $G^{\prime}$ हो जाता है और इस कारण संतुलन आय $Y$ से बढ़कर $Y^{\prime}$ हो जाती है।

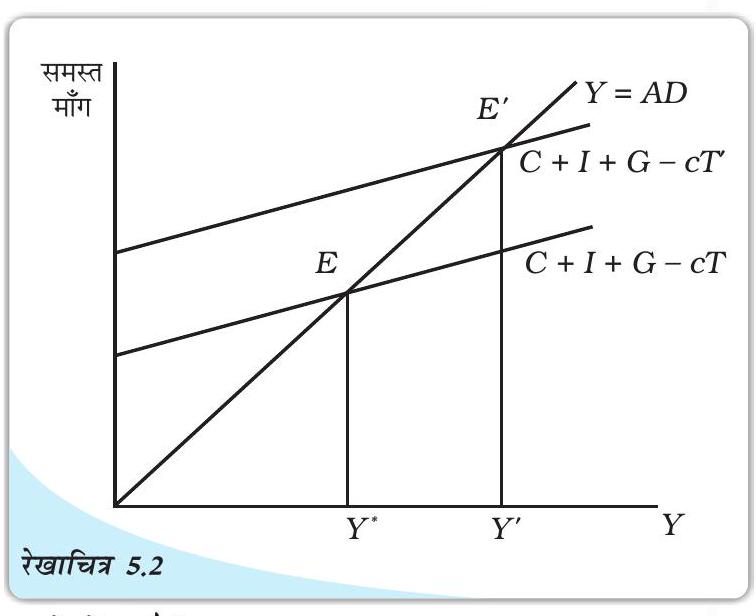

करों में परिवर्तन

हम पाते हैं कि आय के प्रत्येक स्तर पर करों में कटौती से प्रयोज्य आय (Y-T) में वृद्धि होती है। फलस्वरूप समस्त व्यय अनुसूची में ऊपर की ओर शिफ्ट होता है जो, करों में कमी का अंश $c$ होता है। इसे रेखाचित्र 5. 2 में दर्शाया गया है। समीकरण 5.3 से हम कर गुणाक को उसी विधि द्वारा, जो सरकार के व्यय गुणक की गणना में प्रयोग किया गया है, ज्ञात कर सकते हैं।

समीकरण 5.3 से हमें प्राप्त होता है-

$$ \begin{equation*} \Delta Y^{*}=\frac{1}{1-c}(-c) \Delta T \tag{5.7} \end{equation*} $$

कर गुणक

$$ \begin{equation*} =\frac{\Delta Y}{\Delta T}=\frac{-c}{1-c} \tag{5.8} \end{equation*} $$

रेखाचित्र 5.2: करों में कटौती का प्रभाव

करों में कटौती (वृद्धि) से उपभोग और निर्गत में वृद्धि (कमी) होती है क्योंकि कर गुणक एक ॠणात्मक गुणक होता है। समीकरण 5.6 और 5.8 की तुलना करने पर हम पाते हैं कि सरकार के व्यय गुणक की तुलना में कर गुणक का निरपेक्ष मूल्य अपेक्षाकृत अल्प होता है। क्योंकि सरकारी व्यय में वृद्धि से कुल व्यय पर प्रत्यक्ष प्रभाव पड़ता है जबकि गुणक प्रक्रिया में करों का प्रवेश प्रयोज्य आय पर उनके प्रभाव के माध्यम से होता है, जिसका कि परिवार के उपभोग (जो कुल व्यय का अंश है) पर प्रभाव पड़ता है। अतः करों में $\Delta T$ की कटौती से उपभोग और इस प्रकार कुल व्यय में पहले $c \Delta T$ की वृद्धि होती है। दोनों गुणकों के अंतर को जानने के लिए निम्नलिखित उदाहरण पर विचार कीजिए।

लाचार व्यक्ति क्यों रो रहा है? इसके आँसू पोंछने के कुछ उपाय बताएँ।

उदाहरण 5.1

मान लीजिए कि सीमांत उपभोग प्रवृत्ति 0.8 है। तब सरकारी व्यय का गुणक $\frac{1}{1-c}=\frac{1}{1-0.8}$ $=\frac{1}{0.2}=5$ होता है। सरकारी व्यय में 100 की वृद्धि के लिए संतुलन आय में $500\left(\frac{1}{1-c} \Delta G\right.$

$=5 \times 100)$ की वृद्धि होगी। कर गुणक $\frac{-c}{1-c}=\frac{-0.8}{1-0.8}=\frac{-0.8}{0.2}=-4$ है। $100(\Delta T=-$ 100) की कर कटौती से संतुलन आय में $400\left(\frac{-c}{1-c} \Delta T=-4 \times 100\right)$ की वृद्धि होगी। अतः इस स्थिति में संतुलन आय में वृद्धि $\mathrm{G}$ के अंतर्गत होने वाली वृद्धि के परिणामस्वरूप हुई वृद्धि से कम होती है।

वर्तमान ढाँचे में यदि हम सीमांत उपभोग प्रवृत्ति के भिन्न-भिन्न मूल्यों को लें और दोनों गुणकों के मूल्यों की गणना करें, तो हम पाएँगे कि सरकारी व्यय गुणक की तुलना में कर गुणक का निरपेक्ष मूल्य हमेशा इकाई कम होता है। इसके रोचक निहितार्थ हैं। यदि सरकारी व्यय में वृद्धि के बराबर ही करों में वृद्धि होती है ताकि बजट संतुलित रहे, तो निर्गत में सरकारी व्यय में वृद्धि की मात्रा के बराबर वृद्धि होगी। दोनों नीतिगत गुणकों को जोड़ने पर प्राप्त होता है,

$$\begin{align*}\text{संतुलित बजट गुणक} =\frac{\Delta Y^{*}}{\Delta G}=\frac{1}{1-c}+\frac{-c}{1-c}=\frac{1-c}{1-c}=1 \tag{5.09} \end{align*}$$

इकाई संतुलित बजट गुणक से यह संकेत मिलता है कि सरकार के वित्त में 100 की वृद्धि से करों में 100 की वृद्धि होने पर आय में भी ठीक 100 की वृद्धि होती है। इसे उदाहरण 1 में देखा जा सकता है, कि जब सरकारी व्यय में 100 की वृद्धि होती है, तो निर्गत में 500 की वृद्धि होती है। कर में वृद्धि से आय में 400 की कमी होती है और आय में निवल वृद्धि 100 के बराबर होती है। संतुलित आय का तात्पर्य उस अंतिम आय से है, जिसे पर्याप्त लंबी अवधि में गुणक द्वारा अपने सभी चक्र पूरे करने के बाद प्राप्त करते हैं। हम पाते हैं कि निर्गत में ठीक उतनी ही वृद्धि होती है, जितनी वृद्धि सरकारी व्यय में। यहाँ करों में वृद्धि के कारण कोई प्रेरित उपभोग व्यय नहीं होता है। संतुलित बजट गुणाक 1 क्यों है, यह देखने के लिए कि यहाँ क्या होना चाहिए, हम गुणक प्रक्रम का परीक्षण करते हैं। सरकारी व्यय में एक निश्चित मात्रा में वृद्धि से आय प्रत्यक्ष रूप से उसी मात्रा में बढ़ती है और फिर अप्रत्यक्ष रूप से गुणक शृंखला के माध्यम से आय में वृद्धि इस प्रकार होती है:

$$\begin{equation*}\Delta Y=\Delta G+c \Delta G+c^{2} \Delta G+\ldots=\Delta G\left(1+c+c^{2}+\ldots\right) \tag{5.10}\end{equation*}$$

किंतु कर वृद्धि का गुणक प्रक्रम में तभी प्रवेश होता है, जब प्रयोज्य आय में कटौती से उपभोग में कमी करों में $c$ गुणा कटौती के बराबर होती है। अतः कर वृद्धि का आय पर प्रभाव इस प्रकार प्राप्त होता है:

$$ \begin{equation*} \Delta Y=-c \Delta T-c^{2} \Delta T+\ldots=-\Delta T\left(c+c^{2}+\ldots\right) \tag{5.11} \end{equation*} $$

दोनों के अंतर से आय पर निवल प्रभाव प्राप्त होता है। चूँकि $\Delta G=\Delta T$, (5.10) और (5.11) से हमें $\Delta Y=\Delta G$ प्राप्त होता है, अर्थात आय में उतनी ही मात्रा में वृद्धि होती है जितनी कि सरकारी व्यय में और संतुलित बजट गुणक इकाई के बराबर होता है। इस गुणक को समीकरण 5. 3 से भी निम्न प्रकार व्युत्पन्न किया जा सकता है।

$$ \begin{equation*}\Delta Y=\Delta \bar{G}+c(\Delta Y-\Delta T) \text{ चूँकि निवेश में परिवर्तन नहीं होता है }(\Delta I=0)\tag{5.12} \end{equation*} $$

चूँकि $\Delta \bar{G}=\Delta T$ इसीलिए हम पाते हैं कि,

$$ \begin{equation*} \frac{\Delta Y}{\Delta G}=\frac{1-c}{1-c}=1 \tag{5.13} \end{equation*} $$

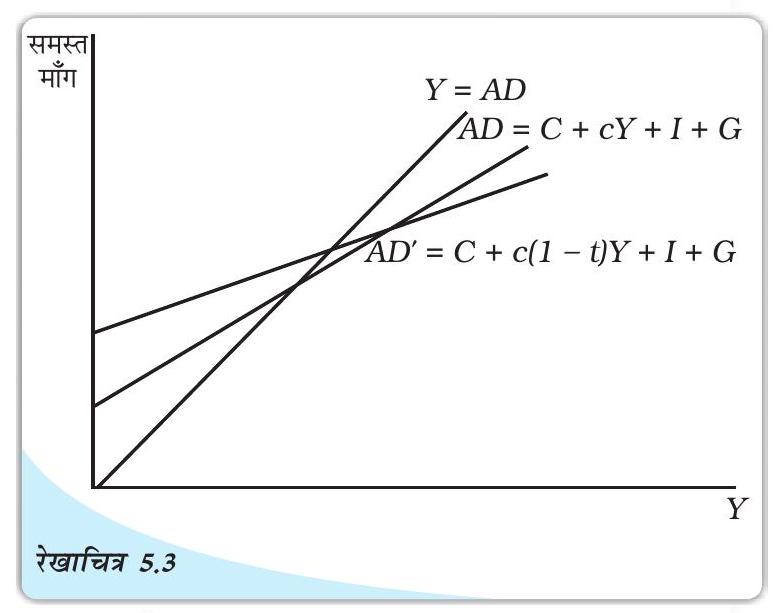

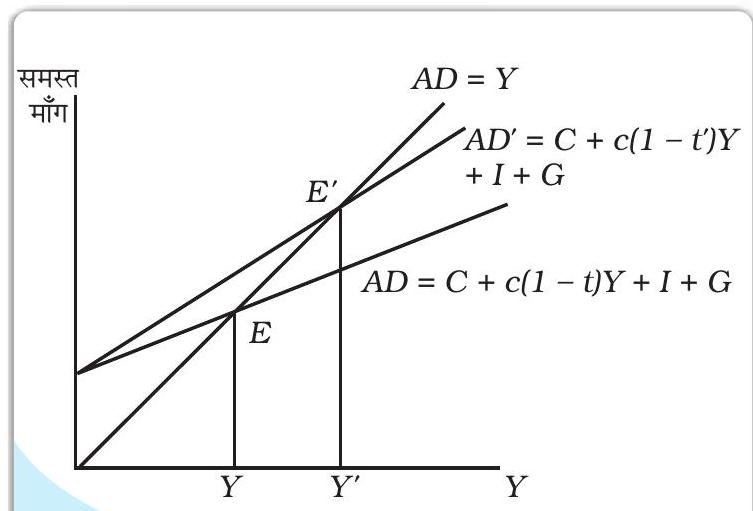

आनुपातिक करों की स्थितिः अधिक यथार्थ मान्यता यह होगी कि सरकार एक नियत भिन्न $t$ के रूप में करों से आय संग्रह करती है ताकि $T=t Y$ हो। आनुपातिक करों के साथ उपभोग फलन निम्नांकित है:

$$ \begin{gather*} C=\bar{C}+c(Y-t Y+\overline{T R}) \ =\bar{C}+c(1-t) Y+c \overline{T R} \tag{5.14} \end{gather*} $$

उल्लेखनीय है कि आनुपातिक करों से आय के प्रत्येक स्तर पर न केवल उपभोग निम्न होता है, बल्कि उपभोग फलन की प्रवणता भी निम्न होती है। आय से सीमांत उपभोग प्रवृत्ति $c(1-t)$ तक गिरती है। नई समस्त माँग अनुसूची $A D^{\prime}$ का अंतःखंड बड़ा किंतु सपाट होता है।

सरकार और समस्त माँग (आनुपातिक कर समस्त माँग (AD) अनुसूची को अपेक्षाकृत सपाट बनाता है।)

अब हमारे पास

$$ \begin{equation*}A D=\bar{C}+c(1-t) Y+c \overline{T R}+I+G=\bar{A}+c(1-t) Y \tag{5.15}\end{equation*} $$

जहाँ $\bar{A}=$ स्वायत्त व्यय है और $\bar{C}+c \overline{T R}+I+G$ के बराबर होता है। उत्पाद बाज़ार में आय निर्धारण की शर्त $Y=A D$ होती है, जिसे इस प्रकार लिखा जा सकता है:

$$ \begin{equation*} Y=\bar{A}+c(1-t) Y \tag{5.16} \end{equation*} $$

आय के संतुलन स्तर के लिए हल करने पर

$$ \begin{equation*} Y^{*}=\frac{1}{1-c(1-t)} \bar{A} \tag{5.17} \end{equation*} $$

ताकि गुणक निम्नांकित हो

$$ \begin{equation*} \frac{\Delta Y}{\Delta \bar{A}}=\frac{1}{1-c(1-t)} \tag{5.18} \end{equation*} $$

इकमुश्त कर की स्थिति में गुणक के मूल्य से इसकी तुलना करने पर हमें अल्प मूल्य प्राप्त होता है। इकमुश्त कर की स्थिति में सरकारी व्यय में वृद्धि के फलस्वरूप जब आय में वृद्धि होती है तो उपभोग में आय में वृद्धि की $c$ गुणा वृद्धि होती है। आनुपातिक कर के साथ उपभोग में कम वृद्धि होती है, $(c-c t=c(1-t))$ गुणा आय में वृद्धि होती है।

सरकारी व्यय में वृद्धि (आनुपातिक करों से)

$G$ में परिवर्तन के लिए अब गुणक निम्नांकित होगा

$\Delta Y=\Delta \bar{G}+c(1-t) \Delta Y$ $\Delta Y=\frac{1}{1-c(1-t)} \Delta \bar{G}$

आय में $Y^{*}$ से $Y^{\prime}$ की वृद्धि होती है।

परिणामस्वरूप करों में ह्रास का प्रभाव पड़ता है जिससे कि उपभोग की प्रवृत्ति बढ़ जाती है। $A D$ वक्र में ऊपर की ओर $A D^{\prime}$ तक शिफ्ट होता है। आय के प्रारंभिक स्तर पर वस्तु की समस्त माँग निर्गत से अधिक होती है, क्योंकि कर में कटौती के कारण उपभोग में वृद्धि होती है। अब आय का नया उच्च स्तर $Y^{\prime}$ है।

रेखाचित्र 5.5

आनुपातिक कर के दर में कटौती का प्रभाव

उदाहरण 5.2

उदाहरण 5.1 में यदि हम कर की दर 0.25 लेते हैं, तो हम पाते हैं कि आय में प्रत्येक इकाई की वृद्धि के लिए उपभोग में पहले के 0.80 के स्थान पर $0.60(c(1-t)=0.8 \nsim .75)$ की वृद्धि होगी। अतः पहले की तुलना में उपभोग में कम वृद्धि होगी। सरकारी व्यय गुणक $\frac{1}{1-c(1-t)}=\frac{1}{1-0.6}=\frac{1}{0.4}=2.5$ होगा जो इकमुश्त करों से प्राप्त राशि की तुलना में कम है। यदि सरकारी व्यय में 100 की वृद्धि हो, तो निर्गत में सरकारी व्यय में वृद्धि की गुणक गुणा वृद्धि होगी अर्थात $2.5 \times 100=250$ । यह इकमुश्त करों की दशा में निर्गत में वृद्धि से कम है।

अतः आनुपातिक आय कर एक स्वतःस्थिरक अर्थात आघात अवशोषक की प्रकृति के रूप में कार्य करता है, क्योंकि इससे सकल घरेलू उत्पाद में उच्चावचन के प्रति प्रयोज्य आय और उपभोक्ता का व्यय कम संवेदनशील होता है। जब सकल घरेलू उत्पाद में वृद्धि होती है तो प्रयोज्य आय भी बढ़ती है किंतु सकल घरेलू उत्पाद में वृद्धि से कम, क्योंकि इसका एक अंश करों के रूप में निकल जाता है। इससे उपभोग व्यय में उपरिमुख उच्चावचन को सीमित करने में मदद मिलती है। अमंदी के दौरान जब सकल घरेलू उत्पाद में गिरावट आती है, तो प्रयोज्य आय कम तेज़ी से गिरती है और उपभोग में उतनी गिरावट नहीं आती है जितनी कर दायित्व नियत होने की स्थिति में आनी चाहिए। इससे समस्त माँग में कमी आती है और अर्थव्यवस्था स्थिरीकरण की स्थिति में आ जाती है।

उल्लेखनीय है कि निवेश माँग में अनिच्छित शिफ्ट के प्रभावों को संतुलित करने में इन राजकोषीय नीतिगत उपकरणों में भिन्नता हो सकती है। अर्थात यदि निवेश में $I_{0}$ से $I_{1}$ तक गिरावट आती है, तो सरकारी व्यय में $G_{0}$ से $G_{1}$ की वृद्धि हो, ताकि स्वायत्त खर्च $\left(C+I_{0}+G_{0}\right.$ $\left.=C+I_{1}+G_{1}\right)$ और संतुलन आय एक समान रहेगा। राजकोषीय प्रणाली के अंतर्निहित स्वतः स्थिरक अभिलक्षणों से अलग करने के लिए इसे स्वनिर्णयगत राजकोषीय नीति कहा जाता है, जो कि अर्थव्यवस्था को स्थिर करने की एक सुविचारित कार्रवाई है। जैसाकि पहले चर्चा की गई है कि आनुपातिक करों से अर्थव्यवस्था को उर्ध्वगामी और अधोगामी संचलन के विरुद्ध स्थिरीकरण की स्थिति में लाने में मदद मिलती है। कल्याण अंतरणों से भी आय स्थिरीकरण में मदद मिलती है। तेज़ी के दौरान जब रोज़गार अधिक होता है, उपभोग व्यय के ऊँचे स्तर पर स्थिरीकरण दबाव बनाने वाले अंतरण अदायगी के लिए वित्त प्रबंधन हेतु संग्रहित कर प्राप्तियों में वृद्धि होती है; विलोमत: चरम मंदी के दौरान इन कल्याणगत अदायगियों से उपभोग धारित रखने में मदद मिलती है। आगे, निजी क्षेत्र में भी आभ्यंतरिक स्थिरक होते हैं। अल्पकाल में आय में परिवर्तन के बावजूद निगम अपने लाभांश को कायम रखते हैं और परिवार अपने पूर्व जीवन-स्तर को बनाये रखने का प्रयास करता है। ये सभी किसी निर्णयकर्ता के द्वारा किसी भी कार्रवाई करने की आवश्यकता के बगैर आघात अवशोषक के रूप में कार्य करते हैं। अर्थात ये स्वतः कार्य करते हैं। किंतु आभ्यंतरिक स्थिरक से अर्थव्यवस्था में उच्चावचन को एक अंश मात्र की ही कमी होती है, शेष के लिए सुविचारित नीतिगत पहल किया जाना चाहिए।

अंतरणः हम कल्पना करते हैं कि वस्तुओं एवं सेवाओं पर सरकारी व्यय में वृद्धि के स्थान पर सरकार अंतरण अदायगी कुल राजस्व $(\overline{T R})$ में वृद्धि करती है। स्वायत्त व्यय $\bar{A}$, में $\mathrm{c} \Delta \overline{T R}$ की वृद्धि होगी, अतः निर्गत में वृद्धि होगी, लेकिन यह वृद्धि सरकारी व्यय में वृद्धि की मात्रा से कम होगी क्योंकि अंतरण अदायगी में किसी भी प्रकार की वृद्धि के एक अंश की बचत कर ली जाती है। अंतरण में परिवर्तन के लिए संतुलन आय में परिवर्तन निम्नवत् होगा। उसी विधि का प्रयोग कर जो पहले सरकारी व्यय गुणाक तथा कराधान गुणाक को ज्ञात करने में प्रयोग की गई है, हस्तातरणों के लिये संतुलन आय में परिवर्तन को ऐसे ज्ञात किया जा सकता है:

$$ \begin{equation*} \Delta Y=\frac{c}{1-c} \Delta T R \tag{5.21} \end{equation*} $$

अथवा

$$ \begin{equation*} \frac{\Delta Y}{\Delta T R}=\frac{c}{1-c} \tag{5.22} \end{equation*} $$

उदाहरण 5.3

मान लीजिए कि सीमांत उपभोग प्रवृत्ति 0.75 है और कर इकमुश्त है। जब सरकारी खरीद में 20 की वृद्धि होती है, तो संतुलन आय में परिवर्तन $\Delta Y=\frac{1}{1-0.75} \Delta G=4 \times 20=80$ के बराबर होगा। जब करों में 30 की वृद्धि होगी, तो संतुलन आय में 90 के बराबर ह्रास होगा क्योंकि $\Delta Y$ $=\frac{-0.75}{1-0.75} \Delta T=-3 \times 30=-90$ अंतरण में 20 की वृद्धि से संतुलन आय में $\Delta Y=$ $\frac{0.75}{1-0.75} \Delta T R=3 \times 20=60$ वृद्धि होगी। इस प्रकार हम पाते हैं कि आय में वृद्धि सरकारी खरीद में वृद्धि की तुलना में कम होती है।

ॠण

बजटीय घाटे के लिए वित्त पोषण या तो करारोपण या ऋण अथवा नोट छापकर किया जाना चाहिए। सरकार प्राय: ऋण-ग्रहण पर आश्रित रहती है, जिसे सरकारी ऋण कहते हैं। घाटे और ऋण की संकल्पनाओं में निकट संबंध होता है। घाटे को एक प्रवाह के रूप में समझा जा सकता है, जिससे ऋण के स्टॉक में वृद्धि होती है। यदि सरकार का ऋण-ग्रहण एक वर्ष के बाद दूसरे वर्ष भी जारी रहता है, तो इससे ऋण का संचय होता है और सरकार को ब्याज के रूप में अधिक-से-अधिक भुगतान करना पड़ता है। इस ब्याज अदायगी से ऋण की मात्रा में स्वयं का योगदान होता है।

सरकारी ॠण की समुचित मात्रा का प्ररिप्रेक्ष: इस विषय के दो अंतर्संबंधित पहलू हैं। प्रथम, क्या सरकारी ऋण एक बोझ होता है और द्वितीय, ऋण के लिए वित्तीयन संबंधी विचार। ऋण बोझ की चर्चा करते समय यह ध्यान रहे कि सरकारी ऋण छोटे व्यापारी के ऋण के जैसा नहीं होता। अत: हमें समस्त रूप से विचार करना चाहिए न कि ‘आंशिक’ रूप से। किसी व्यापारी के विपरीत सरकार करारोपण के द्वारा और नोट छापकर संसाधनों में वृद्धि कर सकती है।

ॠण-ग्रहण कर सरकार उपभोग का बोझ कम करने के लिए अगली पीढ़ी को हस्तांतरित कर देती है, क्योंकि सरकार आज बंधपत्र जारी कर जनता से जो ऋण-ग्रहण करती है और उसका भुगतान लगभग 20 वर्ष बाद कर में वृद्धि करके कर सकती है। ये कर उन युवा आबादी पर लगाए जा सकते हैं, जिसने अभी काम करना आरंभ ही किया है। उनकी प्रयोज्य आय में हास होगा और इस प्रकार उपभोग में भी कमी आयेगी। अतः ऐसा तर्क दिया जाता है कि राष्ट्रीय बचत में गिरावट आयेगी। इसके अतिरिक्त, जनता से सरकार द्वारा ऋण-ग्रहण करने से निजी क्षेत्र के लिए उपलन्ध बचत में भी कमी आयेगी। इससे कुछछछ हद तक पूँजी निर्माण और वृद्धि में भी कमी आयेगी, क्योंकि ऋण को अगली पीढ़ी पर ‘बोझ’ के रूप में देखा जाता है। परंपरागत तौर पर यह तर्क दिया जाता है कि जब सरकार कर में कटौती करती है और घाटे का बजट बनाती है, तो उपभोक्ता अधिक व्यय करके कर से बचने वाली आय का इस्तेमाल करता है। संभव है कि लोग अल्पद्रष्टा हों और बजटीय घाटे के निहितार्थ को नहीं समझते हों। वे नहीं समझ सकते हैं कि भविष्य में किसी समय सरकार को ऋण और संचित ब्याज का भुगतान करने के लिए करों में वृद्धि करनी पड़ेगी। इस बात की समझ होने के बाद भी वे भविष्य में करों का बोझ अपने ऊपर पड़ने की आशा नहीं करते बल्कि उम्मीद करते हैं कि यह अगली पीढ़ियों पर पड़ेगा।

इसके विरुद्ध तर्क यह है कि उपभोक्ता अग्रदर्शी होते हैं और उनका व्यय न केवल वर्तमान आय पर निर्भर करता है बल्कि वे भविष्य में होने वाली आय की आशा से भी व्यय करते हैं। वे समझेंगे कि आज ऋण लेने से भविष्य में कर उच्च होगा पुनः उपभोक्ता आने वाली पीढ़ी के बारे में भी चिंतित रहते हैं, क्योंकि आने वाली पीढ़ियाँ वर्तमान पीढ़ी के ही बच्चे या नाती-पोते होते हैं और परिवार जो इस संबंध में निर्णय लेने वाली एक इकाई है, हमेशा विद्यमान रहता है। वे अब अपनी बचत में वृद्धि करेंगे, जिससे सरकार की निर्बचत में वृद्धि पूर्ण रूप से प्रति संतुलित हो जाएगी और इससे राष्ट्रीय बचत में कोई परिवर्तन नहीं होगा। इस मत को रिकार्डो समतुल्यता कहते हैं। डेबिड रिकार्डो 19 वीं शताब्दी के महान अर्थशास्त्रियों में से एक थे, जिन्होंने सबसे पहले कहा था कि उच्च घाटे की स्थिति में लोग अधिक बचत करते हैं। इसे ‘समतुल्यता’ कहते हैं, क्योंकि यह कहा जाता है कि करारोपण और ऋण-ग्रहण व्यय के लिए समतुल्य वित्त साधन हैं। आज जब सरकार ऋण लेकर व्यय में वृद्धि करती है जिस ऋण का भुगतान भविष्य में करों के द्वारा किया जाएगा, तो अर्थव्यवस्था पर इसका वैसा ही प्रभाव पड़ेगा जैसाकि आज कर में वृद्धि के द्वारा वित्त की व्यवस्था करके सरकारी व्यय में वृद्धि करने से पड़ता है।

प्रायः यह तर्क दिया जाता है कि “ ॠण से कोई फर्क नहीं पड़ता है क्योंकि हम अपने लिए ऋण-ग्रहण करते हैं।" यही कारण है कि यद्यपि दो पीढ़ियों के बीच संसाधनों का हस्तांतरण होता है, फिर भी क्रय-शक्ति राष्ट्र के अधीन ही रहती है। किंतु विदेशियों से लिया गया कोई भी ऋण एक बोझ होता है, क्योंकि हमें ब्याज अदायगी के अनुरूप वस्तुएँ विदेश भेजनी पड़ती हैं।

घाटे और ऋण के अन्य परिप्रेक्ष्य: घाटे की मुख्य आलोचनाओं में एक यह भी है कि घाटे सदैव ए्फीतिकारी होते हैं। ऐसा इसलिए है क्योंकि जब सरकार व्यय में वृद्धि अथवा करों में कटौती करती है, तो समस्त माँग में वृद्धि होती है। फर्म अधिक मात्रा में, जितनी कि वर्तमान कीमत पर माँग की जाती है, उतने का उत्पादन करने में असमर्थ हो सकते हैं। इससे कीमत में वृद्धि हो जायेगी। किंतु यदि संसाधनों का उचित उपयोग न किया गया हो, तो माँग में कमी के कारण निर्गत को रोक लिया जाता है। उच्च राजकोषीय घाटे के साथ माँग ऊँची और निर्गत अत्यधिक होते हैं। इसीलिए इसके स्फीतिकारी होने की आवश्यकता नहीं होती है।

प्राय: यह तर्क दिया जाता है कि निवेश में कमी से निजी क्षेत्र के लिए उपलब्ध बचत की मात्रा में कमी होती है। ऐसा इसलिए है क्योंकि यदि सरकार अपने घाटे की पूर्ति के लिए बंधपत्र जारी कर निजी लोगों से ॠण-ग्रहण करने का निर्णय लेती है, तो ये बंधपत्र निगम बंधपत्र और निधि की पूर्ति के लिए उपलन्ध अन्य वित्तीय उपकरणों से स्पर्धा करेंगे। यदि कुछ निजी बचतकर्ता बंधपत्र खरीदने का निर्णय करते हैं तो निजी क्षेत्र में निवेश करने के लिए शेष निधि की मात्रा अल्प होगी। इस प्रकार, जब सरकार अर्थव्यवस्था की कुल बचत के शेयर में वृद्धि का दावा करेगी तो कुछ निजी ऋण-ग्रहणकर्ता वित्तीय बाज़ारों के ‘जनसमूह में घिर जाएँगे’। किंतु यह ध्यातव्य है कि अर्थव्यवस्था की बचत का प्रवाह तब तक निश्चित नहीं होगा, जब तक हम यह न मान लें कि आय में वृद्धि नहीं हो सकती है। यदि राजकीय घाटे से उत्पादन में वृद्धि का लक्ष्य प्राप्त होगा, तो आय अधिक होगी और बचत में भी वृद्धि होगी। इस स्थिति में सरकार और उद्योग दोनों अधिक-से-अधिक ॠण-ग्रहण कर सकते हैं।

यदि सरकार आधारभूत संरचना के निर्माण में निवेश कर रही है, तो आने वाली पीढ़ियाँ बेहतर स्थिति में होंगी। किंतु इस प्रकार के निवेशों का प्रतिफल ब्याज की दर से निश्चित रूप से अधिक होगा। निर्गत में बढ़ोतरी से ही वास्तविक ऋण का भुगतान किया जा सकता है। तब ऋण को बोझ के रूप में नहीं देखा जाएगा। संपूर्ण अर्थव्यवस्था के विकास में ऋण वृद्धि को उचित ही माना जाएगा।

घाटे में कटौती: करों में वृद्धि अथवा व्यय में कटौती से सरकारी घाटे में कमी की जा सकती है। भारत में सरकार कर राजस्व में वृद्धि करने के लिए प्रत्यक्ष करों पर ज़्यादा भरोसा करती है (अप्रत्यक्ष कर अपनी प्रकृति में प्रतिगामी होता है और इनका प्रभाव सभी आय समूह के लोगों पर समान रूप से पड़ता है)। सार्वजनिक उपक्रमों के शेयरों की बिक्री के माध्यम से प्राप्तियों में बढ़ोततरी करने का भी एक प्रयास किया गया है। किंतु सरकारी व्यय में कटौती पर विशेष बल दिया गया है। सरकार के कार्यकलापों को सुनियोजित कार्यक्रमों और सुशासनों के माध्यम से संचालित करने से ही सरकारी व्यय में कटौती की जा सकती है। योजना आयोग के द्वारा हाल में किए गए एक अध्ययन ${ }^{7}$ में यह आकलन किया गया है कि गरीबों तक 1 रु० का लाभ पहुँचाने के लिए सरकार खाद्य उपदान के रूप में 3.65 रु० व्यय करती है। यह व्यय सरकार इस उद्देश्य से करती है कि नकद राशि के अंतरण से लोगों के कल्याण में वृद्धि होगी। सरकार के कार्यक्षेत्र को बदलने का दूसरा तरीका यह है कि सरकार जिन क्षेत्रों में कार्य करती रही है, उनमें से कुछ क्षेत्र निकाल दिए जाएँ। कृषि, शिक्षा, स्वास्थ्य, निर्धनता निवारण जैसे महत्त्वपूर्ण क्षेत्रों में सरकार के कार्यक्रमों को रोकने से अर्थव्यवस्था पर प्रतिकूल असर पड़ेगा। अनेक देशों में सरकार अत्यधिक घाटे का वहन करती है। पूर्व निर्धारित स्तरों पर व्यय में वृद्धि नहीं करने के लिए सरकार स्वयं पर प्रतिबंधों का आरोपण करती है। (बॉक्स 5.1 में भारत में एफ.आर.बी.एम.ए. की प्रमुख विशेषताओं का वर्णन है)। उपरोक्त कारकों को ध्यान में रखते हुए इनका परीक्षण करना होगा। हमें यह ध्यान रखना होगा कि वृहत्तर घाटा हमेशा अधिक विस्तारित राजकोषीय नीति का परिणाम नहीं होता है। समान राजकोषीय नीतियाँ बड़े अथवा छोटे दोनों ही प्रकार के घाटों को जन्म दे सकती हैं, जो अर्थव्यवस्था की स्थिति पर निर्भर करता है। उदाहरणार्थ, यदि किसी अर्थव्यवस्था में अमंदी और सकल घरेलू उत्पाद में गिरावट देखने को मिलती है, तो इसका कारण है कि फर्म और परिवार की जब आय कम होती है, तो वे कम कर अदा करते हैं। तात्पर्य यह है कि अमंदी की स्थिति में घाटे में बढ़ोतरी होती है तथा तेज़ी की स्थिति में कमी, जबकि राजकोषीय नीति में कोई परिवर्तन नहीं होता है।

सारांश

1. सार्वजनिक वस्तुओं का निजी वस्तुओं से अलग सामूहिक उपभोग होता है। सार्वजनिक वस्तुओं की दो महत्त्वपूर्ण विशेषताएँ हैं-ये अप्रतिस्पर्धी होती हैं अर्थात एक व्यक्ति दूसरे की संतुष्टि में कमी किए बगैर अपनी संतुष्टि में वृद्धि कर सकता है तथा वे सार्वजनिक वस्तुएँ अवर्ज्य होती हैं अर्थात किसी को इन वस्तुओं का लाभ उठाने से वर्जित करने का कोई संभव तरीका नहीं है। इससे इनके उपयोग का शुल्क संग्रह करना कठिन होता है तथा निजी उद्यम आमतौर पर ऐसी वस्तुओं को मुहैया नहीं कराते हैं। अतः सरकार ही सार्वजनिक वस्तुएँ प्रदान करती है।

2. ये तीन फलन आवंटन, पुनर्वितरण और स्थिरीकरण इन तीनों के कार्यों का संचालन सरकार के व्यय एवं प्राप्तियों के माध्यम से होता है।

3. बजट में सरकार की प्राप्तियों एवं व्यय का विवरण होता है। वर्तमान वित्तीय आवश्यकताओं और देश के पूँजीगत स्टॉक में निवेश के बीच भेद करने की दृष्टि से बजट को दो भागों में विभक्त किया जाता है-(i) राजस्व बजट (ii) पूँजीगत बजट।

4. राजकोषीय घाटे के प्रतिशत में राजस्व घाटे की वृद्धि से निम्न पूँजी निर्माण सहित सरकारी व्यय की प्रकृति में गिरावट प्रदर्शित होती है।

5. आनुपातिक करों से स्वायत्त व्यय गुणक कम होता है क्योंकि करों के बाद शेष आय में से सीमांत उपभोग प्रवृत्ति में कमी आ जाती है।

6. यदि सार्वजनिक ॠण से भविष्य में निर्गत में वृद्धि प्रभावित होती है, तो यह एक प्रकार का बोझ है।

मूल संकल्पनाएँ

सार्वजनिक वस्तुएँ

आभ्यंतरिक स्थिरक

स्वनिर्णयगत राजकोषीय नीति

रिकार्डो की समतुल्यता

बॉक्स 5.2 राजकोषीय उत्तरदायित्व और बजटीय प्रबंधन अधिनियम, 2003 (एफ.आर.बी.एम.ए.)

बहुदलीय संसदीय प्रणाली में व्यय संबंधी नीतियों के निर्धारण में निर्वाचकों की महत्त्वपूर्ण भूमिका होती है। यह तर्क दिया जाता है कि विधायी प्रावधान जो सरकार के वर्तमान और भविष्य सब पर लागू होता है, घाटों को नियंत्रित करने में प्रभावकारी होता है। अगस्त, 2003 में एफ.आर.बी.एम.ए. का अधिनियमन वित्तीय सुधार और विवेकपूर्ण वित्तीय नीति का अनुसरण करने के लिए संस्थागत ढाँचे के माध्यम से सरकार को बाधित करने की दिशा में एक महत्त्वपूर्ण कदम साबित हुआ। केंद्र सरकार को यह निश्चय करना चाहिए कि अंर्पीढ़ीय समता हो और पर्याप्त राजस्व की प्राप्ति से दीर्घकालिक समष्टि-अर्थशास्त्रीय स्थायित्व प्राप्त हो। मौद्रिक नीति के राजकोषीय बाधा को दूर करते हुए और घाटे तथा ऋण-ग्रहण को सीमित करते हुए प्रभावकारी ऋण प्रबंध हो। इस अधिनियम के नियमों को जुलाई, 2004 के प्रभाव से अधिसूचित किया गया।

मुख्य विशेषताएँ

1. यह अधिनियम केंद्र सरकार को राजकोषीय घाटा में सकल घरेलू उत्पाद के 3 प्रतिशत तक और कमी करने के समुचित उपाय करने का आदेश देता है, जिससे 31 मार्च $2009^{8}$ तक का राजस्व घाटे को दूर किया जाए और उसके बाद पर्याप्त राजस्व आधिक्य का निर्माण हो।[^13]

2. इसमें प्रत्येक वर्ष के सकल घरेलू उत्पाद का 0.3 प्रतिशत राजकोषीय घाटा में कटौती और 0.5 प्रतिशत राजस्व घाटे में कटौती की आवश्यकता बतलाई गई है। इसकी प्राप्ति यदि कर राजस्व से नहीं होती है, तो व्यय में कटौती से आवश्यक समंजन होना चाहिए।

3. निर्धारित लक्ष्य से अधिक वास्तविक घाटे में बढ़ोतरी केवल राष्ट्रीय सुरक्षा अथवा प्राकृतिक आपदा के आधार पर अथवा अन्य ऐसी आपवादिक स्थितियों, जिसे केंद्र सरकार निर्दिष्ट करती है, के आधार पर ही हो सकती है।

4. केंद्र सरकार भारतीय रिज़र्व बैंक से नकद प्राप्तियों के ऊपर नकद प्रतिपूर्तियों के अस्थायी आधिक्य की पूर्ति के लिए अग्रिम के अलावे अन्य किसी भी प्रकार का ऋण-ग्रहण नहीं करेगी।

5. भारतीय रिज़र्व बैंक वर्ष 2006-07 से केंद्र सरकार की प्रतिभूतियों के प्राथमिक प्रतिभूतियों को नहीं खरीदेगा।

6. वित्तीय संचालन में अत्यधिक पारदर्शिता लाने के लिए उपाय किया जाना चाहिए।

7. केंद्र सरकार को संसद से दोनों सदनों के सामने वार्षिक वित्तीय विवरण के साथ तीन विवरणमध्यवर्ती राजकोषीय नीति विवरण, राजकोषीय कार्यनीति संबंधी विवरण और समष्टि अर्थशास्त्रीय ढाँचागत विवरण प्रस्तुत करना होगा।

8. बजट के संबंध में प्राप्तियों और व्यय प्रवृत्तियों की त्रैमासिक समीक्षा संसद के दोनों सदनों के सामने प्रस्तुत करना होगा।

यह अधिनियम केन्द्र सरकार पर लागू होता है। यद्यपि, 26 राज्यों में पहले से राजकोषीय विधि निर्माण की जवाबदेही है जो सरकार के अधिक विस्तृत नियम आधारित राजकोषीय सुधार कार्यक्रम को बनाती है। यद्यपि सरकार इस पर जोर देती है कि एफ.आर.बी.एम.ए. एक महत्त्वपूर्ण संस्थानिक उपाय है जो राजकोषीय समझदारी और समष्टि अर्थशास्त्रीय संतुलन को सहारा प्रदान करती है, इस अधिनियम के द्वारा वांछित लक्ष्य की पूर्ति के लिए कल्याणगत व्यय में कटौती की आशंका व्याप्त रहती है।

FRBM समीक्षा समिति

विगत तरह वर्षों में जबसे FRBM अधिनियम पारित किया गया है, भारतीय अर्थव्यवस्था एक मध्य आय वाला देश हो गयी है। FRBM के पारित होने के समय यह सामान्य धारणा थी कि राजकोषीय नियम स्वेच्छा से बेहतर है। लेकिन तब से विकसित राष्ट्र इस धारणा से आगे निकल गये हैं लेकिन भारत में, सरकार ने FRBM में निहित राजकोषीय सिद्धातों में अपना विश्वास सत्य घोषित कर दिया है। इसलिये 2003 में स्थापित संक्रियात्मक ढाँचें को बनाये रखने के लिये समर्थन प्राप्त है और इसे भारत के बदलते हुए परिदृश्य के अनुसार बदलना और भविष्य में विकास पथ को भी ध्यान में रखना यह वह कार्य है जो FRBM समीक्षा समिति को दिया गया है।

बॉक्स 5.3 वस्तु एवं सेवाकर-एक राष्ट्र, एक कर, एक बाजार

जुलाई 2017 से लागू किया गया, वस्तु एवं सेवाकर, उत्पाद को सेवा प्रदायकों से सीधे ही वस्तु एवं सेवाओं की पूर्ति पर लगाया गया एकल व्यापक अप्रत्यक्ष कर है। यह गंतव्य आधारित उपभोग कर है जिस पर पूर्ति श्रृंखला में आगत जमा की सुविधा प्राप्त है। यह एक ही प्रकार की वस्तुओंसेवाओं पर एक ही दर वाला पूरे भारत में लागू कर है। इससे बहुत जड़ी संख्या में केंद्रीय एवं राज्यकीय करों और उपकरों को मिला लिया है। इसने वस्तुओं और सेवाओं पर करों को जो वस्तुओं के उत्पादन/बिक्री अथवा सेवाओं के प्रदान करने पर लगाये जाते थे, प्रतिस्थापित कर दिया है।

वस्तु एवं सेवक कर लगने से पूर्व की अवधि में, अनेकों मध्यवर्ती वस्तुऐं /सेवाऐं जो अर्थव्यवस्था में उत्पादन कर रही थीं, पर प्रत्येक स्तर पर वर्धित मूल्य पर एवं वस्तु/सेवा के कुल मूल्य पर बिना किसी आगत कर जमा (ITC) के कर लगाये जाते थे। कुल मूल्य में मध्यवर्ती वस्तुओं/ सेवाओं पर दिया गया कर सम्मिलित था। इससे करों का सोपानन हो जाता था। वस्तु और सेवा पूर्ति के प्रत्येक स्तर पर लिया जाता है और पूर्व के स्तर पर दिये गये, कर का क्रेडिट अगली स्टेज पर वस्तु सेवा की पूर्ति के स्तर पर मुजरा दिया जाता है। इस प्रकार यह प्रभावी रूप से पूर्ति के प्रत्येक स्तर पर एक मूल्य वर्जित कर है। हमारी विशाल एवं तेजी से विकसित हो रही अर्थव्यवस्था को ध्यान में रखते हुऐ, यह पूरे देश में कराधार में समता और मूल्य संवर्धित कर के सिद्धांतों को सभी वस्तुओं और सेवाओं पर स्थापित करता है।

इसने केन्द्राराज्य/ केन्द्रशासित प्रदशों के द्वारा लगाये गये विभिन्न प्रकार के करों/उपकरों को प्रतिस्थापित कर दिया है। केन्द्र द्वारा लगाये गये कुछ कर केन्द्रीय उत्पादन कर, सेवाकर, केन्द्रीय बिक्री कर, और कृषि कल्याण कर, स्वच्छ भारतकर उपकर थे। राज्य के प्रमुखकर, वाट/सेल्सटैक्स, प्रवेशकर, विलासिता कर, चुँगी, मनोरंजन कर विज्ञापनों पर कर, लौटरी/बैंटिग/जुआकर, वस्तुओं पर राज्यीय कर आदि थे। ये सब वस्तु एवं सेवा में समाहित हो गये हैं।

वर्तमान में पैट्रोलियम पदार्थों को वस्तु एवं सेवा कर से बाहर रखा गया है, लेकिन समय बीतने के साथ इन्हें भी वस्तु एवं सेवाकर में समाहित कर दिया जायेगा। मानव उपयोग के लिये मादक पेयों पर राज्य सरकारें वस्तु और सेवाकर लगाती रहेगी। तम्बाकू तथा तम्बाकू पदार्थों पर वस्तु एवं सेवा कर तथा केन्द्रीय उत्पादन कर दोनों लगेंगे। वस्तु एवं सेवाकर के अर्न्तगत पूरे देश में वस्तुओं और अथवा वस्तुओं पर 6 मानक दरें जैसे, $0 % 3 %, 5 %, 12 %, 18 %$ तथा $28 %$ लागू होंगी।

स्वतंत्रता के पश्चात्, वस्तु एवं सेवाकर, देश में सबसे बड़ा कर सुधार है जो 30 जून/ 1 जुलाई 2017 की अर्थरात्रि को संसद के द्वारा देश में लागू किया गया। ग्यारवें संविधान संशोधन अधि नियम को 8 सितम्बर 2016 को राष्ट्रपति की स्वीकृति मिली। इस संशोधन से संविधान में धारा $246 \mathrm{~A}$ शामिल हुआ जिसने संसद तथा राज्यों की विधानसभाओं का वस्तुओं एवं सेवाकर संबंधी कानून बनाने का अधिकार प्रदान किया। इसके पश्चात् वस्तुओं सेवाकर के लिये GST Act, UTGST Act और SGST Acts पारित किये गये। अधिनियम, प्रक्रियाऐं और पूरे भारत में करों की दरों का मानकीकरण हो गया है। इसने वस्तुओं और सेवाओं के आवागमन की स्वतंत्रता को सुविधाजनक बना दिया है और पूरे भारत में एक ‘कॉमन बाजार’ का सृजन कर दिया हैं इसका उद्देश्य व्यवसायिक लागत और उपभोक्ताओं पर विभिन्न करों के सोपानन प्रभाव को कम करना है। इसने उत्पादन की कुल लागत को कर कर दिया है जो घरेलू तथा अंर्तराष्ट्रीय बाजारों में भारतीय वस्तुओं एवं सेवाओं और अधिक प्रतियोगी बनायेंगी। इससे आर्थिक विकास बढ़ेगा क्योंकि सकल घरेलू उत्पाद (GDP) में कोई 2 प्रतिशत की वृद्धि होगी। कर अनुपालन भी अधिक होगा क्योंकि कर अदायगी संबंधी सेवाऐं जैसे पंजीकरण, रिटर्न भरना, कर अदायगी, सभी एक सामान्य पोर्टल www.gst.gov.in पर ऑन-लाइन उपलब्ध हैं। इसने कर आधार को विस्तृत कर दिया है, कर व्यवस्था में अधिक पारदर्शिता ला दी है, सरकार और करदाताओं के बीच मानव अंग्तप्रदेश को कम कर दिया है और व्यवसाय करने की सुविधा को बढ़ावा दे रही है।

अभ्यास

1. सार्वजनिक वस्तु सरकार के द्वारा ही प्रदान की जानी चाहिए, क्यों? व्याख्या कीजिए।

2. राजस्व व्यय और पूँजीगत व्यय में भेद कीजिए।

3. राजकोषीय घाटा से सरकार को ऋण-ग्रहण की आवश्यकता होती है, समझाइए।

4. राजस्व घाटा और राजकोषीय घाटा में संबंध बताइए।

5. मान लीजिए कि एक विशेष अर्थव्यवस्था में निवेश 200 के बराबर है, सरकार के क्रय की मात्रा 150 है, निवल कर (अर्थात् इकमुश्त कर से अंतरण को घटाने पर) 100 है और उपभोग $\mathrm{C}=100+0.75 \mathrm{Y}$ दिया हुआ है, तो (a) संतुलन आय का स्तर क्या है? (b) सरकारी व्यय गुणक और कर गुणक के मानों की गणना करें। (c) यदि सरकार के व्यय में 200 की बढ़ोतरी होती है, तो संतुलन आय में क्या परिवर्तन होगा?

6. एक ऐसी अर्थव्यवस्था पर विचार कीजिए, जिसमें निम्नलिखित फलन हैं:

$\mathrm{C}=20+0.80 \mathrm{Y}, \mathrm{I}=30, \mathrm{G}=50, \mathrm{TR}=100$ (a) आय का संतुलन स्तर और मॉडल में स्वायत्त व्यय गुणक ज्ञात कीजिए। (b) यदि सरकार के व्यय में 30 की वृद्धि होती है, तो संतुलन आय पर क्या प्रभाव पड़ेगा? (c) यदि इकमुश्त कर 30 जोड़ दिया जाए, जिससे सरकार के क्रय में बढ़ोतरी का भुगतान किया जा सके, तो संतुलन आय में किस प्रकार का परिवर्तन होगा?

7. उपर्युक्त प्रश्न में अंतरण में 10 की वृद्धि और इकमुश्त करों में 10 की वृद्धि का निर्गत पर पड़ने वाले प्रभाव की गणना करें। दोनों प्रभावों की तुलना करें।

8. हम मान लेते हैं कि $\mathrm{C}=70+0.70 \mathrm{YD}, \mathrm{I}=90, \mathrm{G}=100, \mathrm{~T}=0.10 \mathrm{Y}$ (a) संतुलन आय ज्ञात कीजिए। (b) संतुलन आय पर कर राजस्व क्या है? क्या सरकार का बजट संतुलित बजट है?

9. मान लीजिए कि सीमांत उपभोग प्रवृत्ति 0.75 है और आनुपातिक आय कर 20 प्रतिशत है। संतुलन आय में निम्नलिखित परिवर्तनों को ज्ञात करें। (a) सरकार के क्रय में 20 की वृद्धि (b) अंतरण में 20 की कमी।

10. निरपेक्ष मूल्य में कर गुणक सरकारी व्यय गुणक से छोटा क्यों होता है? व्याख्या कीजिए।

11. सरकारी घाटे और सरकारी ॠण-ग्रहण में क्या संबंध है? व्याख्या कीजिए।

12. क्या सार्वजनिक ऋण बोझ बनता है? व्याख्या कीजिए।

13. क्या राजकोषीय घाटा आवश्यक रूप से स्फीतिकारी है?

14. घाटे में कटौती के विषय पर विमर्श कीजिए।

15. वस्तु एवं सेवाकर (GST) से आप क्या समझते हैं? पुरानी कर व्यवस्था के मुकाबल GST व्यवस्था कितनी श्रेष्ठ हे? इसकी श्रेणियों की व्याख्या कीजिये।